- OffresDécouvrez tout ce que Dext peut faire pour vous

- Tarifs

- RessourcesExplorez toutes les ressources mises à votre disposition

- AssistanceTrouvez des solutions simples et rapides à vos besoins

- À proposFaites la rencontre de nos équipes

Logiciel de caisse certifié : actualité chaude en 2025

Vos clients utilisent un logiciel de caisse pour leur activité ? Avez-vous analysé leur situation face aux nouvelles exigences prévues par la loi de finances pour 2025 ? L’évolution requise constitue un pas de plus pour la lutte contre la fraude fiscale. Elle s’ajoute aux obligations induites par la réforme de la facturation électronique, et notamment le volet e-reporting. Dext fait le point sur les nouveautés en matière de logiciel de caisse certifié et qui touchent certains de vos clients dès fin août 2025. C’est aussi un moyen d’aborder d’autres actualités pour les commerçants ou restaurants : l’e-reporting et la réforme de la facturation électronique.

Logiciel de caisse certifié : quelles sont les obligations de vos clients en 2025 ?

La loi de finances pour 2016 avait inséré l’obligation à l’article 286-1-3° du CGI pour tous les assujettis à la TVA de détenir un logiciel de caisse qui respectait des conditions précises. L’objectif était de lutter contre la fraude à la TVA. La loi de finances pour 2025 durcit le processus.

Rappel de la réglementation de 2018 sur les logiciels de caisse enregistreuse

Cette obligation instaurée par le PLF 2016 est entrée en vigueur au 1er janvier 2018. Elle a fait émerger la certification NF525, ainsi que la certification LNE et l’attestation de conformité. Rappelons que rien ne contraint un professionnel à disposer d’un logiciel ou système de caisse. Mais, s’il a recours à de telles solutions, la loi en matière de certification s’applique depuis cette date.

Dès lors que le commerçant assujetti à la TVA dispose d’une telle solution et qu’il effectue des encaissements de particuliers, l’outil utilisé doit suivre des critères de conformité précis. Ces exigences concernent quatre domaines de gestion des données :

- inaltérabilité ;

- sécurisation ;

- conservation ;

- et archivage, en vue de contrôles par l’administration fiscale.

Le respect de ces quatre critères doit se traduire par l’obtention d’une certification du logiciel en question. Plusieurs possibilités existaient au 1er janvier 2018 :

- certificat basé sur la norme NF 525 et délivré par Infocert ;

- certificat octroyé par le LNE (laboratoire National de Métrologie et d’Essais) ;

- auto-certification des logiciels par les éditeurs, soit la production d’une attestation individuelle.

Apport de la loi de finances 2025 : fin des logiciels de caisse auto-certifiés

Désormais, la possibilité de prouver le respect des conditions édictées par la loi de finances pour 2016 exclut l’auto-certification. Cela signifie que, si vos clients utilisent des logiciels pour lesquels l’éditeur avait produit une attestation individuelle seulement, ils doivent prendre contact avec eux urgemment.

La certification admise par la DGFIP doit émaner d’un organisme accrédité. Tous vos clients doivent disposer d’un tel logiciel de caisse certifié de façon indépendante.

Existence d’une période de transition d’ici mars 2026

Le ministre des Finances a publié en avril 2025 un planning pour la transition, car cet aspect est absent du PLF 2025. Aussi, le BOFIP intègre ces éléments en date du 16 avril 2025.

Ce changement réglementaire comporte un délai, parce que l’obtention de la certification peut prendre du temps. Voici les points essentiels à connaître :

- Les entreprises qui entrent dans le champ d’application de cette nouvelle disposition du PLF 2025 peuvent utiliser un logiciel de caisse auto-certifié jusqu’à fin août 2025.

- À cette même date, les éditeurs doivent avoir demandé la certification de leur logiciel à un organisme accrédité.

- Au 31 août 2025 encore, ces éditeurs doivent avoir obtenu l’engagement ferme d’un organisme certificateur en vue de leur mise en conformité.

- L’éditeur du logiciel doit obtenir la certification pour le 28 février 2026 au plus tard.

Le rôle de l’expert-comptable en matière de système de caisse enregistreuse

Ces évolutions réglementaires poursuivent le même but que la réforme de la facture électronique : la réduction de la fraude à la TVA. Ce dispositif vient renforcer les exigences pour les ventes de produits soumis à la TVA à des particuliers. Ces dispositions sont aussi une opportunité de se poser les bonnes questions pour le processus de e-reporting chez ces clients. Analysez les deux aspects et faites d’une pierre deux coups. La relation client avec la facture électronique est amenée à s’enrichir.

Quelles sont les sanctions en cas de non-respect des obligations de certification d’un logiciel de caisse ?

Les sanctions figurent à l’article 1770 duodecies du Code général des impôts. Une entreprise utilisatrice d’un système de caisse sans certificat obtenu auprès d‘un organisme accrédité encourt une amende de 7 500 euros par logiciel non certifié. Elle dispose de 60 jours pour se mettre en conformité. Si à l’issue de ce délai, elle ne possède toujours pas l’attestation, elle est passible d’une nouvelle amende du même montant. Notez qu’un faux certificat est un délit pénal puni de 45 000 euros d’amende et de 3 ans d’emprisonnement.

Que vérifier chez vos clients utilisateurs d’un système de caisse ?

En tant qu’expert-comptable, vous aidez vos clients à se conformer aux obligations qui leur incombent :

- Utilisent-ils un système d'encaissement ?

- Quels types de transactions réalisent-ils ? Ces opérations sont-elles assujetties à la TVA ?

- Sont-ils assujettis à la TVA ?

- Assujettis, sont-ils exonérés de facturer la TVA au titre de la franchise en base (soit, hors champ d'application du logiciel de caisse certifié) ?

- Font-ils partie des autres cas d’exonération en matière de système de caisse certifié, comme le régime de remboursement forfaitaire de TVA agricole ?

- Ont-ils effectué la démarche auprès de leur éditeur de logiciel de caisse ?

- L’éditeur de leur logiciel dispose-t-il d‘un engagement ferme d’un organisme agréé pour réaliser l’examen en vue de la certification ?

Notez qu’en cas d’utilisation d’une solution informatique aux fonctionnalités plus larges (comptabilité et facturation, par exemple), seule la partie liée aux encaissements doit faire l'objet d'une certification.

Pourquoi l’adaptation du logiciel de caisse prépare-t-elle aussi l’e-reporting pour les flux B2C

Ces contrôles liés à la certification des logiciels de caisse par un organisme indépendant et habilité représentent une opportunité d’aborder le sujet de la facture électronique. Ces clients, surtout s'ils fonctionnent majoritairement avec des particuliers, peuvent penser que la réforme ne les concerne pas. Ils émettent juste des tickets de caisse et non pas des factures traditionnelles !

Pourtant, la facturation électronique impacte bien ces entreprises avec caisses enregistreuses :

- ventes aux particuliers à déclarer dans le e-reporting périodique, et journée par journée ;

- en cas de vente à des entreprises assujetties à la TVA, factures électroniques à émettre dans les formats prévus par la loi, et à transmettre via une plateforme PDP ;

- factures fournisseurs à recevoir, à traiter et à archiver au format électronique.

Ces flux de facturation, par exemple pour un restaurant, correspondent à des cas d’usage spécifiques. Pour entrer dans le détail et organiser le traitement des différents cas d’usage, téléchargez la norme XP Z12-014 de juin 2025, disponible gratuitement en ligne sur la boutique Afnor. Pour votre cabinet, ce document constitue un livre de chevet au moment d’aider chaque client à passer à la facture électronique.

Consultez également nos deux articles récents sur le sujet :

- e-reporting des données de transaction ;

- E-invoicing et e-reporting : comparaison et complémentarité.

Tous les échanges clients représentent désormais une occasion d’ouvrir la porte de la facturation électronique ! Et les entreprises assujetties à la TVA qui utilisent des systèmes de caisse enregistreuse pour l’encaissement client ne sont pas exemptes. La gestion de l’e-reporting demande aussi de l’analyse au cas par cas, en fonction des outils. Abordez la certification du logiciel de caisse et continuez les échanges avec les modalités de récupération des données à destination de l’administration fiscale.

Chez Dext, nous poursuivons le développement produit, comme toutes les PDP, en vue de l'immatriculation définitive. Nous intégrons dans les fonctionnalités à venir, la récupération des informations des tickets Z notamment. Inscrivez-vous à notre newsletter (via la page d'accueil du blog) pour avoir la primeur des développements réalisés et de ceux en cours.

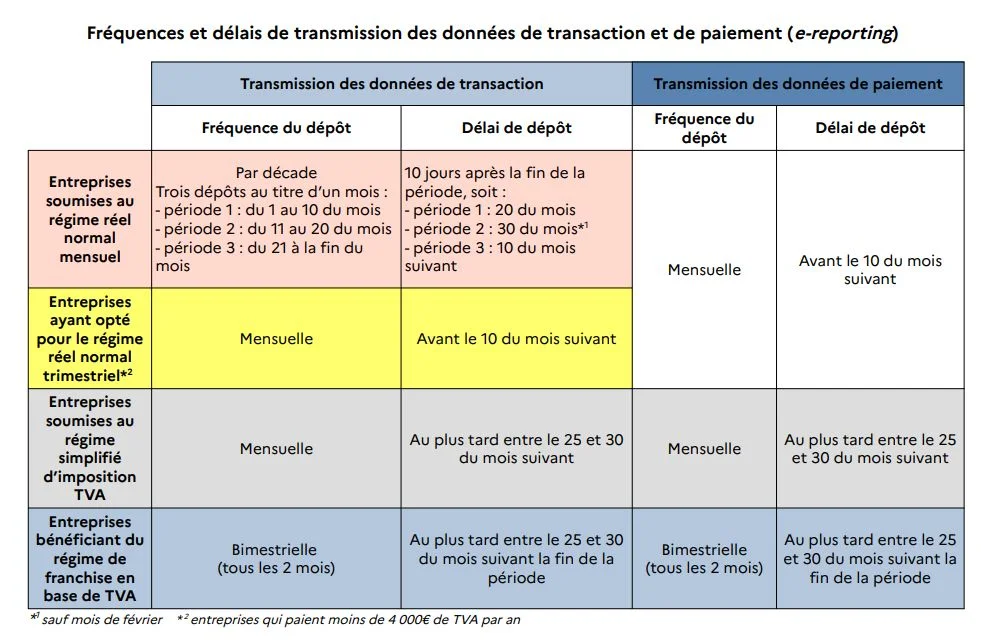

Source : impots.gouv - fréquences et délai de transmission

De multiples schémas organisationnels sont envisageables. C’est à l’expert-comptable d’analyser, proposer et structurer les choses pour chaque client. Par exemple, voici des possibilités :

- extraire les informations du récapitulatif des données journalières d’une caisse (ticket Z) ;

- en cas d’émission de factures électroniques aux particuliers de façon volontaire, faire extraire les données nécessaires par la PDP ;

- saisie manuelle d’un état qui récapitule les transactions journalières.

La facturation électronique obligatoire c’est bien plus que d’émettre des Factur-X. Les exigences des deux e-reportings méritent toute votre attention. Le déploiement de la réforme fiscale dans les cabinets comptables pour tous les clients demande d’analyser les opérations. Et vous êtes le seul à pouvoir réaliser cette réflexion ! N’attendez pas tout d’une plateforme de dématérialisation partenaire ou de vos éditeurs de logiciels. Ils ne connaissent pas les cas d’usage de vos clients. L’échéance, c’est septembre 2026 et non pas septembre 2027. Le travail de réflexion, de préparation et de communication s’effectue dès maintenant et indépendamment du système ou du logiciel retenu. Complétez votre lecture en parcourant 10 idées issues de la journée nationale de la facture électronique 2025.